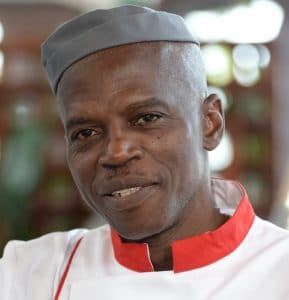

Il est particulièrement important pour le loueur en meublé de s’intéresser au traitement fiscal de son activité. Avocate au barreau de Guadeloupe, Saint-Martin et Saint-Barthélemy, maître Leilla Lecusson, explique.

La location d’un logement meublé de courte durée, généralement à destination de vacanciers, est une activité principale ou accessoire en forte croissance. Il est donc particulièrement important pour le loueur en meublé de s’intéresser au traitement fiscal de son activité.

L’actualité juridique conduit alors à s’intéresser au régime de la TVA. En effet, un avis du Conseil d’Etat du 5 juillet 2023 vient quelque peu bouleverser les règles applicables, lorsque la location meublée s’accompagne de prestations annexes telles que la fourniture du petit-déjeuner par exemple.

Les prestations à proposer

Rappelons d’abord que la location meublée est en principe exonérée de TVA. Toutefois, en application de l’article 261 D, 4°b du Code général des impôts, la mise à disposition d’un local meublé est soumise à la TVA, lorsqu’elle comporte, en sus de l’hébergement, trois des prestations suivantes, rendues dans conditions similaires à celles proposées par les établissements à caractère hôtelier :

- Petit-déjeuner

- Nettoyage régulier des locaux

- Fourniture de linge de maison

- Réception, même non personnalisée, de la clientèle.

Nouvelle règle

Ainsi, le loueur qui ne proposait pas au moins trois des prestations suivantes, était exonéré de TVA. Par conséquent, il n’avait pas à facturer la TVA à ses clients. Cette exonération était justifiée par l’absence de concurrence entre le loueur saisonnier et les établissements à caractère hôtelier, ces derniers étant assujettis à la TVA.

Toutefois, dans son avis du 5 juillet 2023, le Conseil d’Etat adopte une appréciation différente des situations dans lesquelles le loueur saisonnier peut entrer en concurrence avec le secteur hôtelier. Il pose ainsi une nouvelle méthode permettant de déterminer si l’exonération de TVA peut ou non être appliquée.

Désormais, le cumul de trois des quatre prestations mentionnées à l’article 261 D 4° b du Code général des impôts n’apparait pas systématiquement indispensable pour que de telles locations puissent, selon le contexte dans lequel elles sont proposées, être regardées comme étant en concurrence avec le secteur hôtelier.

Au cas par cas

Il faudra procéder à une analyse au cas par cas, afin d’apprécier les conditions dans lesquelles la location est proposée. Il s’agira notamment d’apprécier la durée du séjour et les prestations fournies en sus de l’hébergement, même s’il s’agit de prestations non expressément listées au sein de l’article précité.

Il convient donc d’être particulièrement vigilant et de procéder à une analyse au cas par cas de chaque situation afin de garantir la conformité de votre pratique et de votre facturation.

Bon à savoir

En pratique, cette nouvelle interprétation pourrait conduire des loueurs qui ne facturaient pas la TVA à être assujettis à cette taxe et à devoir la collecter auprès de leurs clients.

De même, des opérateurs qui facturaient la TVA, et pouvaient dès lors exercer leur droit à déduction, pourraient finalement être considérés comme exonérés de TVA et perdre ainsi leur droit à déduction.