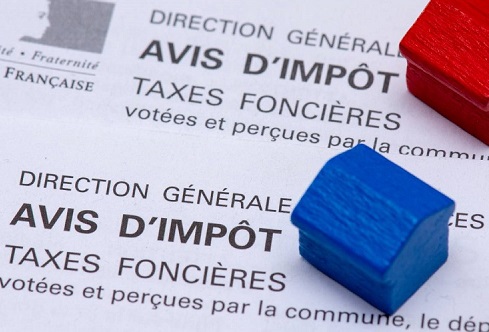

La taxe foncière sur les propriétés bâties (TFPB) est un impôt local qui concerne aussi bien les propriétaires d’un bien immobilier que ses usufruitiers.

Cette année, les avis de taxe foncière sont disponibles depuis le 30 août si vous n’êtes pas mensualisé, et à partir du 22 septembre 2023, si vous êtes mensualisé. Les dates limites de paiement de la taxe foncière varient selon le mode de paiement pour lequel vous optez :

- paiement en ligne : la date limite de paiement est fixée au 21 octobre 2023 minuit(débit du compte cinq jours plus tard)

- paiement par d’autres moyens (chèques, virements, espèces…) : la date limite de paiement est fixéeau 16 octobre 2023.

Si le montant de votre imposition est supérieur à 300 €, vous devez payer en ligne.

Qui est concerné ?

En tant que particulier, vous devez payer la taxe foncière si vous êtes propriétaire ou usufruitier d’un logement au 1er janvier. Cette taxe est due même si votre logement est loué. Pour être soumise à cette taxe, une propriété doitremplir deux critères :

- être fixée au sol (à titre d’exemple : les caravanes et les baraquements mobiles sont exonérés de taxe foncière sauf s’ils sont fixés par des attaches de maçonnerie),

- présenter le caractère de véritable bâtiment

Les biens immobiliers concernés par cette taxe sont essentiellement les locaux suivants : maison ou appartement, parking, sol des bâtiments et terrains formant une dépendance indispensable et immédiate d’une construction, bateau utilisé en un point fixe et aménagé pour l’habitation, le commerce ou l’industrie, bâtiment commercial, industriel ou professionnel, installation industrielle ou commerciale (hangar, atelier, cave, etc.), terrain à usage commercial ou industriel ou utilisé, dans certaines conditions, pour la publicité.

Quel montant ?

La taxe foncière sur les propriétés bâties est établie pour l’année entière, d’après la situation au 1er janvier de l’année d’imposition (si vous êtes propriétaire au 1er janvier, vous êtes redevable de la taxe foncière pour l’année entière, même si vous vendez le bien au cours de l’année).

Le mode de calcul de l’impôt associe valeur cadastrale et taux votés par les collectivités territoriales. Son montant s’obtient en appliquant un taux d’imposition à une base d’imposition.

Si en cours d’année, vous apportez des modifications à votre habitation (des travaux augmentant la valeur du bien, par exemple), l’augmentation de sa valeur locative ne sera prise en compte qu’au 1er janvier de l’année suivante pour calculer la taxe foncière.

Exonérations et réductions

Vous pouvez être totalement exonéré de taxe foncière pour votre habitation principale sous réserve de remplir ces conditions :

- vous êtes bénéficiaire d’une des allocations suivantes (allocation de solidarité aux personnes âgées, allocation supplémentaire d’invalidité, allocation aux adultes handicapés)

- vous aviez plus de 75 ans au 1er janvier de l’année d’imposition. En cas d’installation en maison de retraite ou dans une unité de soins longue durée, l’exonération s’applique à votre ancien logement si vous en conservez la jouissance exclusive.

- votre revenu fiscal de référence figurant sur votre avis d’impôt est inférieur aux limites de revenus fixées par l’article 1417-I du Code général des impôts.

- vous respectez les conditions de cohabitation fixées par la loi.

Si vous remplissez ces conditions, vous n’avez aucune démarche à effectuer pour bénéficier de l’exonération de taxe foncière.